インボイス制度(適格請求書等保存方式)とは?今とるべき対応を徹底解説

監修者:谷澤 佳彦(税理士)

2023年(以下、令和5年)10月から、インボイス制度(適格請求書等保存方式)が開始されます。様々なメディアで話題になっているものの、具体的にいつまでに何を準備しなければならないのか把握できていないという方も多いのではないでしょうか。

この記事では、インボイス制度の概要や適格請求書(インボイス)の基礎知識、導入前に必要な準備や抑えるべきポイントなどを詳しくご紹介します。事前に制度の基本的な情報を押さえて、適切な対策にお役立てください。

この記事の目次

インボイス制度(適格請求書等保存方式)とは

インボイス制度とは、軽減税率を含む複数の消費税率を正しく把握するために、請求書や納品書の交付や保存の方式を改めた制度です。

インボイス制度における「インボイス」とは「適格請求書」を表します。適格請求書とは、売り手が買い手に対して適用税率や消費税額を正確に伝えるための一定の事項を記載し作成される書類で、請求書だけではなく領収書や納品書も含まれます。

インボイス制度の施行後は、買い手となる課税事業者が仕入税額控除の適用を受けるためには、原則として売り手側から適格請求書の交付を受ける必要があります。

そのため、売り手の事業者が、買い手となる相手先から求められたときには、適格請求書を交付しなければならなくなります。売り手の事業者が適格請求書を発行するには、事前にインボイス発行事業者の登録申請が必要です。ただし、登録申請できる事業者は課税事業者に限られるため、免税事業者の法人または個人事業主が登録する場合は、新たに課税事業者になる必要があります。

出典:国税庁「インボイス制度の概要」

インボイス制度導入の背景

インボイス制度が導入された背景としては、2019年10月から適用された消費税の軽減税率の適用がきっかけです。それまでの消費税は8%と一律で課税されていましたが、8%から10%に引き上げられた際に、食料品など一定の範囲には8%の軽減税率が適用されることになりました。その結果、2種類の税率が混在することになり、消費税の計算が複雑になりました。

異なる税率の取引が存在すると、不正や区分ミスが発生するリスクが高まってしまいます。そのため、商品ごとの価格や税率を請求書に正確に明記するインボイス制度の導入が必要とされました。インボイスの交付は、取引の消費税額と消費税率を正確に把握するという目的があります。

仕入税額控除とは

仕入税額控除とは、課税事業者が納税する消費税を計算する際に、課税売上に課せられる消費税額から課税仕入れ分の消費税額を差し引くことです。

そもそも納税する消費税の計算は、以下のような計算方法になります。

「納税する消費税=売上の消費税-仕入れや経費などの消費税」

そのため、仕入れ分の消費税額が納税額に影響します。仕入税額控除の金額を適切に算出するために、正確な消費税率や消費税額の記載があるインボイスが必要となるわけです。

インボイス制度の影響

インボイス制度の導入は、ほぼ全ての事業者に影響がありますが、特に免税事業者への影響が大きいと言われています。

買い手が仕入税額控除を受けるには、適格請求書が必要です。しかし、適格請求書は課税事業者でなければ発行することができません。適格請求書を発行しなかった場合は取引を打ち切られる可能性があるため、免税事業者は課税事業者になることを検討する必要があります。

適格請求書(インボイス)と適格簡易請求書(簡易インボイス)

適格請求書(インボイス)は、従来の請求書とどのような違いがあるのでしょうか。適格簡易請求書(簡易インボイス)とあわせて詳しくご紹介します。

適格請求書(インボイス)とは

適格請求書(インボイス)とは、前章で解説の通り、売り手が買い手に対して、正確な適用税率や消費税額などを伝えるための請求書などの書類を指します。

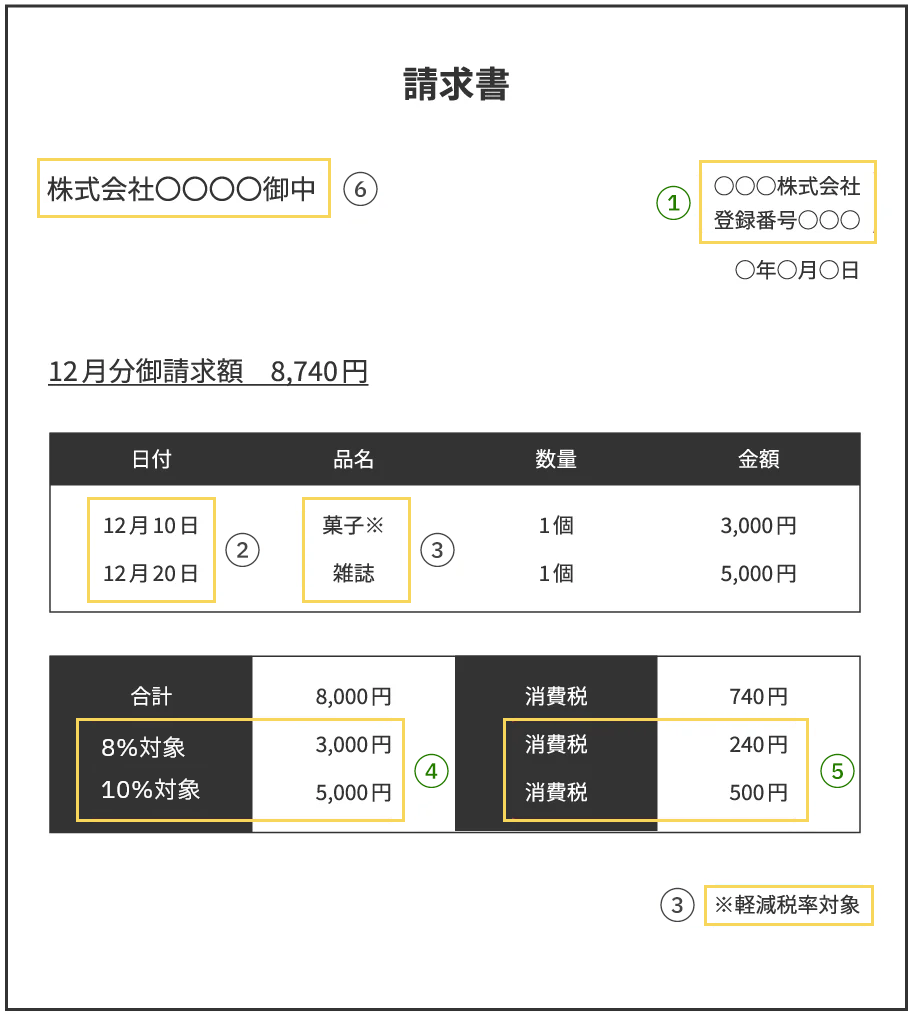

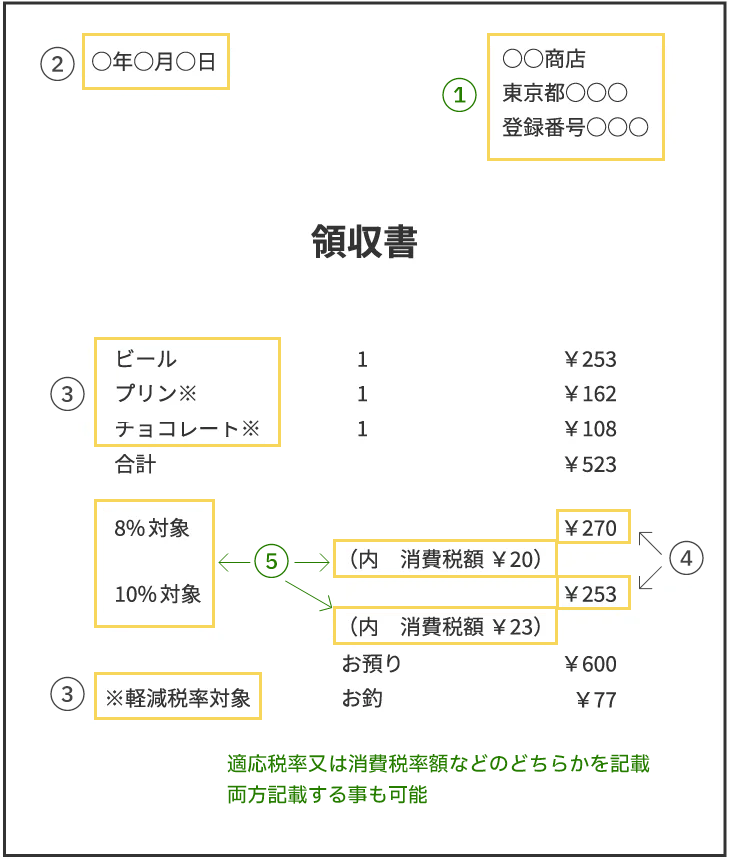

適格請求書は、一定の事項が記載されていれば手書きでも問題ありません。また、法令などで定められたフォーマットもありません。記載が必要な項目は下記の6項目です。黒文字番号の項目は従来の請求書と同じですが、緑文字番号の項目は適格請求書で新たに必要となる項目となります。

①適格請求書発行事業者の氏名または名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜きまたは税込み)及び適用税率

⑤税率ごとに区分した消費税額など

⑥書類の交付を受ける事業者の氏名または名称

適格簡易請求書(簡易インボイス)とは

適格簡易請求書とは、不特定多数の人に対して商品の販売やサービス提供を行う場合に、適格請求書の代わりに交付することができるものです。該当する業界としては、小売業や飲食店業、写真業、旅行業、タクシー業、駐車場業などが挙げられます。一定の内容が記載されていれば、レシートや領収書でも適格簡易請求書として交付することが可能です。

適格簡易請求書に記載される項目は、次の通りです。青枠の項目は従来の請求書と同じですが、赤枠の項目は適格簡易請求書で新たに必要となる項目となります。

①適格請求書発行事業者の氏名または名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜きまたは税込み)

⑤税率ごとに区分した消費税額などまたは適用税率

インボイス制度の開始に向けて必要な準備は?

インボイス制度の導入に向けて、会社はどのような準備が必要なのでしょうか。売り手と買い手では対応が異なるため、双方についてご紹介します。

売り手側

売り手とは、適格請求書(インボイス)を発行する側を指します。インボイスの発行には、事前に税務署への登録申請が必要になりますので、まずは登録をするかどうかの判断から始めます。準備するポイントとしては、次の通りです。

- 発行先はインボイスを必要としているか検討

- 登録をする場合としない場合の影響を検討

- 登録する場合は令和5年3月末まで申請する

- インボイスの作成・保存方法を整備する

1.発行先はインボイスを必要としているか検討

はじめに、発行先がインボイスを必要とするものであるか検討します。取引相手が一般消費者である場合、もしくは免税事業者である場合、発行先はインボイスを必要としません。また、取引相手が課税事業者であっても、簡易課税制度を選択している場合、同じく発行先はインボイスが必要ではありません。取引相手がどのような課税制度を選択しているかは、直接確認しなければならない可能性があります。

なお、上述以外の課税事業者が仕入税額控除を受けるには、売り手からインボイスの交付が必要になるわけですが、インボイスの交付が受けられなかったとしても、制度導入後6年間は経過措置があり、以下のように80%または50%で段階的に一定の仕入税額控除が認められます。

| 期間 | 割合 |

|---|---|

| 令和5年10月1日から令和8年9月30日まで | 仕入税額相当額の 80% |

| 令和8年10月1日から令和11年9月30日まで | 仕入税額相当額の 50% |

免税事業者は、制度開始直後には適格請求書発行事業者登録をしていないケースも考えられます。その場合、課税事業者が仕入税額控除を受けられなくなるため、一定期間は適格請求書を受け取っているとみなし、仕入税額控除が認められます。ただし、上記の経過措置の適用を受けるには、帳簿や請求書の記載内容などに一定の要件があります。

参照:国税庁「経過措置」

2.登録をする場合としない場合の影響を検討

インボイスの交付ができる登録事業者の申請は、同時に「課税事業者」の申請を行うことになります。課税売上高が1,000万円に満たない事業者でも「課税事業者」になるということですから、登録をするかどうかの判断は、その後の影響なども考慮して決めましょう。

3.登録する場合は令和5年3月末まで申請する

インボイス制度が導入となる2023年(令和5年)10月1日からインボイスの交付をするためには、最寄りの税務署へインボイス事業者になるための申請を行う必要があります。なお、申請の手続きは原則として2023年(令和5年)3月末までとなります。

4.インボイスの作成・保存方法を整備する

適格請求書(インボイス)は、従来の区分記載請求書に登録番号や適用税率、消費税額などの記載が必要になる他、控えを保存しておくことが義務付けられます。そのため、導入までに対応できるシステムを検討するなど整備が必要になるでしょう。

買い手側

買い手とは、適格請求書(インボイス)を受け取る側を指します。買い手側は、消費税の納付が関係するかどうかで対応が異なります。基本的に買い手側が免税事象者であれば消費税の納付はありませんので、インボイス制度に関わる影響はありません。

買い手側が課税事業者である場合は、インボイス制度の影響があります。準備するポイントとしては次の通りです。

- 簡易課税制度を適用できるか検討する

- 自社はインボイスが必要な取引か検討する

- インボイスの確認・保存・管理方法の整備

- 経理担当者の業務フロー対策

1. 簡易課税制度を適用できるか検討する

買い手側が簡易課税制度を選択する場合は、制度の性質として業種により定められた「みなし仕入控除」で納税額が計算されるため、請求書を適格請求書(インボイス)で受け取る必要がありません。ただし、簡易課税制度を選択できる事業者は、基準期間が原則2期前において課税売上高が5,000万円以下、かつ簡易課税の届出書を提出している必要があります。

簡易課税制度の詳細について知りたい方は、国税庁のページをご覧ください。

参照:国税庁「簡易課税制度」

2. 自社はインボイスが必要な取引か検討する

簡易課税制度の適用を受けない課税事業者の場合、仕入税額控除を受けるためには、適格請求書(インボイス)を受け取る必要があります。原則として、従来の区分記載請求書では仕入税額控除を受けられなくなります。

取引が継続的ではない単発的なものであっても、仕入税額控除を受けるためには基本的に適格請求書(インボイス)が必要です。今までは3万円未満の経費などについては請求書の交付は必須ではなく、帳簿のみ保存での対応でも仕入税額控除が認められていました。しかし、インボイス制度導入後は、公共交通機関の取引や、従業員に支払う日当、出張旅費、通勤手当など一部の特例を除き、3万円未満の仕入れであっても、領収書の受領と保存が必要になりました。そのため、自社は適格請求書(インボイス)が必要な取引かどうか、事前に検討しておくことが大切です。

3. インボイスの確認・保存・管理方法の整備

上記でもご紹介したように、インボイス制度導入後は、公共交通機関の取引や、従業員に支払う日当、出張旅費、通勤手当など一部の特例を除き、3万円未満の仕入れであっても、領収書の受領と保存が必要になりました。そのため、受け取る書類がインボイスなのか、その都度しっかりと確認しなければなりません。確認・保存・管理方法について、再度整備していく必要があるでしょう。

4. 経理担当者の業務フロー対策

インボイスには、保存・保管の義務があります。そのため、経理担当者が効率的に業務を進められるよう、業務フロー対策および改善を進めていくことが大切です。

個人事業主・フリーランスの対応

個人事業主やフリーランスは、インボイス制度の導入による影響が大きいと考えられます。なぜなら、個人事業主やフリーランスは免税事業者であるケースが多く、インボイスの交付をするためには課税事業者となる必要が出てくるためです。

発注元である取引先が課税事業者である場合は、仕入税額控除を受けるためにインボイスの発行を求められる可能性が高くなります。インボイスの交付ができない場合、取引先から忌避される可能性や、消費税相当額を値引き要求される可能性はゼロではないでしょう。

受注が減少することも考えられるため、課税事業者となるか否かの選択が迫られているといえます。課税事業者になれば消費税納税が必要になるとはいえ、実際にどれくらいの負担増になるのかシミュレーションを行い、受注減の可能性とのバランスを考えて判断することが必要です。

インボイス制度開始に向け、業務の効率化がより重要に

インボイス制度下では、請求書内容についてのチェック項目が従来よりも増えることは間違いありません。制度が開始される前に、既存業務における経理担当の負担を少しでも軽減しておくことが、スムーズな法対応のためのポイントとなるでしょう。

適格請求書のチェック、保存、保管方法など、どのような業務フローを計画すればよいか、自社の状況に合わせて 効率化を図っていくことが重要です。

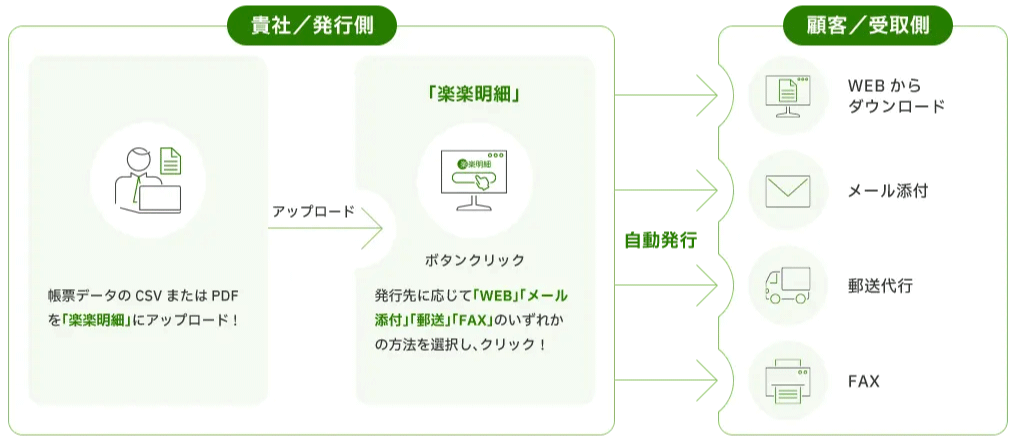

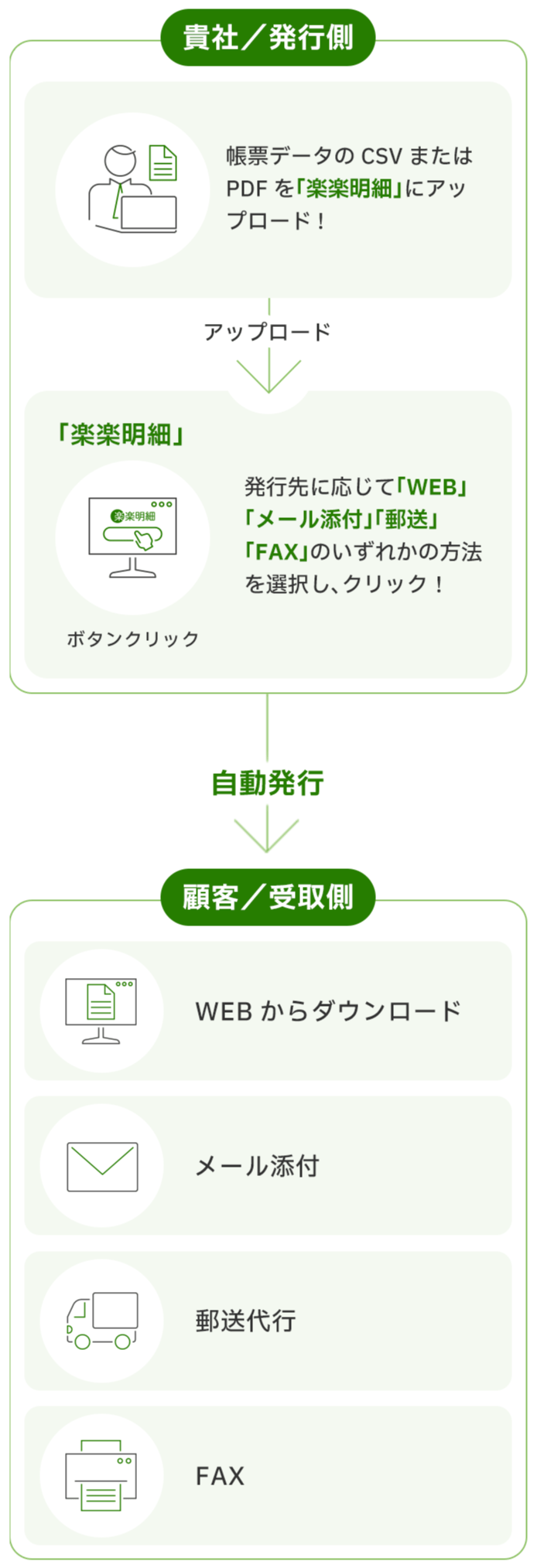

「楽楽明細」で請求業務の手間を削減!インボイス制度にも対応!

電子請求書発行システム「楽楽明細」は帳票データをアップロードするだけで、請求書や領収書などのあらゆる帳票を電子発行できるシステムです。請求書発行で手間のかかる「印刷・封入・発送」の手間がゼロになるため、経理担当者の負担を大幅削減することができます。

インボイス制度の要件を満たした請求書発行も対応

「楽楽明細」は、帳票レイアウトを自由に設定できるため、インボイス制度の要件を満たした適格請求書(インボイス)の発行が可能です。既存のフォーマットや基幹システムを変更する必要なく、スムーズにインボイス制度に対応できます。

なお、電子で発行したインボイスの控えは、電子帳簿保存法により電子データのまま保存することが義務付けられています。「楽楽明細」は電子帳簿保存法にも対応しているため、発行したインボイスなどの控えをそのまま電子で一元管理することができます。

スムーズな法対応のためにも、インボイス制度が始まる前に、是非「楽楽明細」の導入をご検討してみてはいかがでしょうか。

「楽楽明細」

請求書の印刷・封入・発送の作業をゼロに!

面倒な請求書発行の手間を削減します。

オススメの人気記事

- 監修者税理士

- 谷澤 佳彦

1993年に税理士資格を取得し、「谷澤佳彦税理士事務所」を開設。近年は相続・事業承継に対する税務相談を数多く対応する。

司法書士や不動産鑑定士など他の専門家とタッグを組み、組織として企業の繁栄・事業承継をサポートすることも得意とする。

谷澤佳彦税理士事務所

注目記事

96%削減できます。※

※ 月の発行件数500件の場合の月間の導入効果(ラクス調べ)

「楽楽クラウド」サービスのご紹介

「楽楽クラウド」サービスのご紹介です。

企業のあらゆるお悩みを解決できるシステム・サービスをご用意しています。

おかげ様でラクスグループのサービスは、のべ95,000社以上のご契約をいただいています(※2025年3月末現在)。「楽楽明細」は、株式会社ラクスの登録商標です。

本WEBサイト内において、アクセス状況などの統計情報を取得する目的、広告効果測定の目的で、当社もしくは第三者によるクッキーを使用することがあります。なお、お客様が個人情報を入力しない限り、お客様ご自身を識別することはできず、匿名性は維持されます。また、お客様がクッキーの活用を望まれない場合は、ご使用のWEBブラウザでクッキーの受け入れを拒否する設定をすることが可能です。