請求書の相殺処理の仕組みは?請求書や相殺領収書の書き方も解説

監修者:川口 拓哉(税理士)

「相殺精算」とは、取引の相手方との間でお互いの債権と債務を同額で打ち消すことです。この記事では、相殺処理の仕組みについて解説します。請求書・相殺領収書の書き方なども具体例とともに紹介しておりますので、参考にご覧ください。

請求書の書き方について、網羅的に解説している記事はこちら>>>

取引先との合意があれば、相殺処理は可能

取引先と自社でお互いに債権と債務を有している場合、取引先との合意があればお互いの債権債務を同じ金額(民法では「対当額」といいます)で消しあったり、減額させたりできます。この処理方法を「相殺処理」といいます。この方法なら、支払処理にかかる手数料や作業の人件費、領収書に貼付する印紙代などの節約が可能です。

相殺対象となる債権と債務の代表例に、売掛金と買掛金があります。まずは、売掛金と買掛金について説明します。

「売掛金(債権)」と「買掛金(債務)」とは

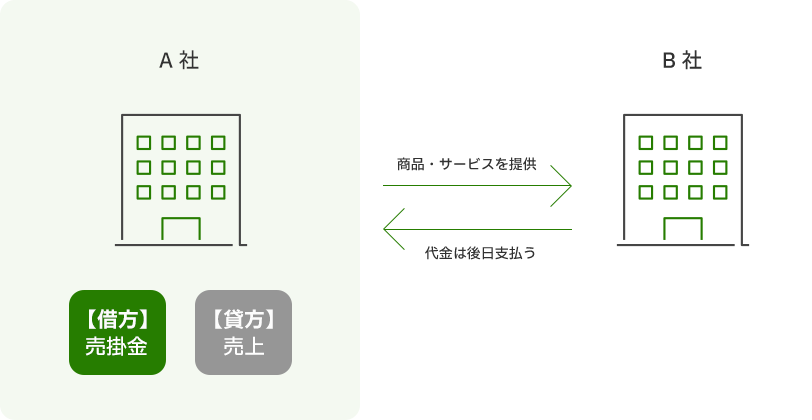

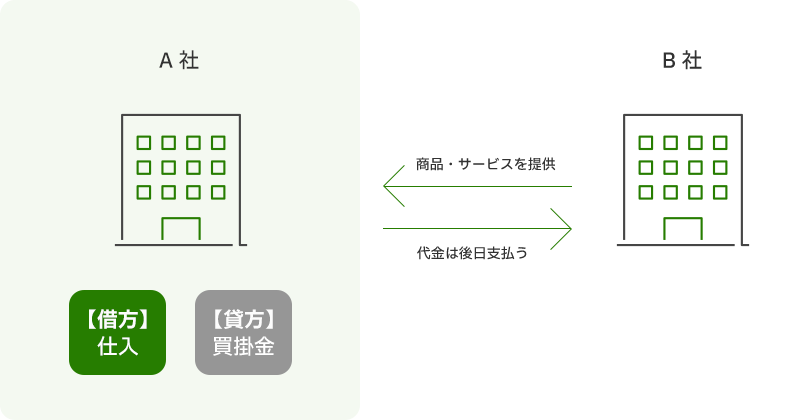

「売掛金」と「買掛金」について簡単に説明します。まず、「売掛金」とは、商品やサービスを販売した相手方から将来現金(代金)を受け取ることができる権利のことをいいます。たとえば、A社がB社に果物を販売する取引の場合、A社はB社から現金を受け取ることができる権利を取得するため、仕訳の借方に「売掛金」を計上します。

次に、「買掛金」とは、商品やサービスを仕入れた(購入した)相手方に対して将来現金(代金)を支払わなければならない義務のことをいいます。たとえば、B社がA社に野菜を販売する取引の場合、A社はB社から野菜を仕入れることによってB社に対して現金を支払わなければならない義務が生じるため、仕訳の貸方に「買掛金」を計上します。

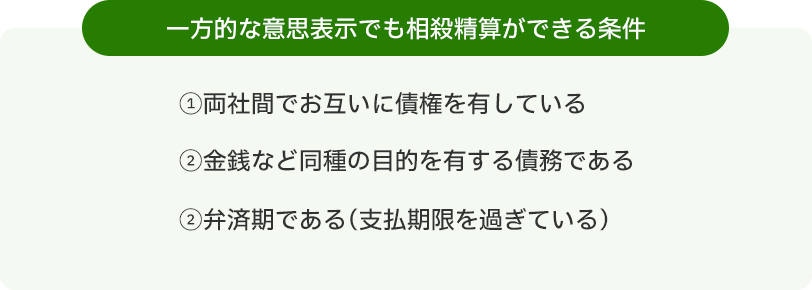

条件を満たせば一方的な相殺処理もできる

相殺処理は、民法上の条件を満たせば一方的な意思表示でも実施できます。条件とは、両社間で互いに債権を有していること、金銭など同種の目的を有する債務であること、ともに弁済期である(支払期限を過ぎている)ことなどです。特に、相手側の債務に関しては、相手側が支払期限まで支払いをしない権利は奪えないため、相手方の債務が弁済期にないときは、一方的な意思表示による相殺を行うことはできません。なお、相手方の債務が弁済期にないときであっても、相手方が同意すれば(つまりお互いの意思表示によって)相殺を行うことは可能です。

以上が民法の定めですが、実務上、相殺処理を行う場合は事前に取引の相手方の了解を得てから行うのが通常です。「民法で認められているから」といって、相手方への事前連絡をせず一方的に相殺処理をすると相手方に迷惑をかける可能性もあるので、相殺処理を行いたい場合は必ず相手方の経理部門等と協議するようにしましょう。

請求書の相殺処理の仕組み

例えば、C社がD社から10万円分の商品を購入し、D社がC社から10万円分のサービスを受けた場合、互いに受発注があり、どちらにも10万円の債権(債務)があるため、相殺処理をすることで双方の債権(債務)が消滅します。現金でのやり取りは発生しません。C社がD社から10万円分の商品を購入し、D社がC社から8万円分のサービスを受けた場合は、同額分の8万円が相殺処理されます。D社の債務は消えますが、C社には差額の2万円をD社に支払う義務(D社にとっては差額の2万円をC社から受領する権利)が残ります。

相殺処理の通知を行えば、売上回収の手間がかからなくなるというメリットがあります。相殺通知書には、相手側の債権と自社の債権の金額や相殺額、相殺後の支払金額などを記入し、相殺処理の旨を伝えます。しかし、相殺処理の通知をする際に、「〇日までに入金がなければ相殺処理を行う」など、条件や期限をつけることはできません。また、相殺処理は便利でメリットもありますが、不透明になりやすいのがデメリットです。そのため、経理上は相殺前の総額を記録し、日付や取引内容もしっかり記入しておくと良いでしょう。

相殺処理する場合の請求書の書き方

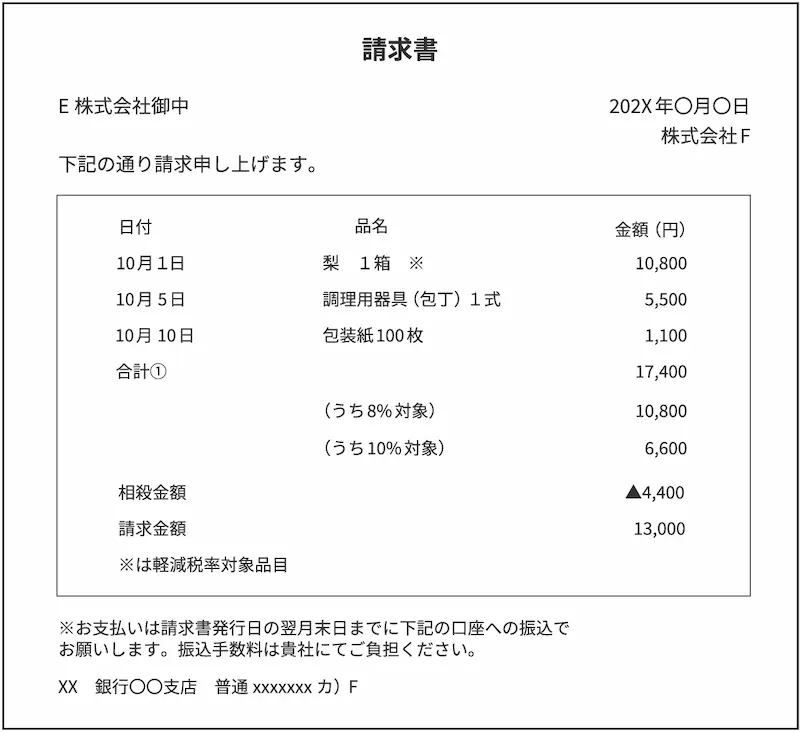

一般的に請求書とは、取引先に提供した商品やサービスの代金を支払ってもらうための書類です。請求書発行日や請求金額、代金振込先などを記入します。正しい金額を記載し、控えを残しておくことが大切です。消費税分は分けて記載します。相殺処理をする場合は、通常の請求書に加えて、次の事項を記載します。

- 相殺金額(マイナス表記は「-」のかわりに「△」や「▲」を使う場合もあります)

- 相殺後の請求金額

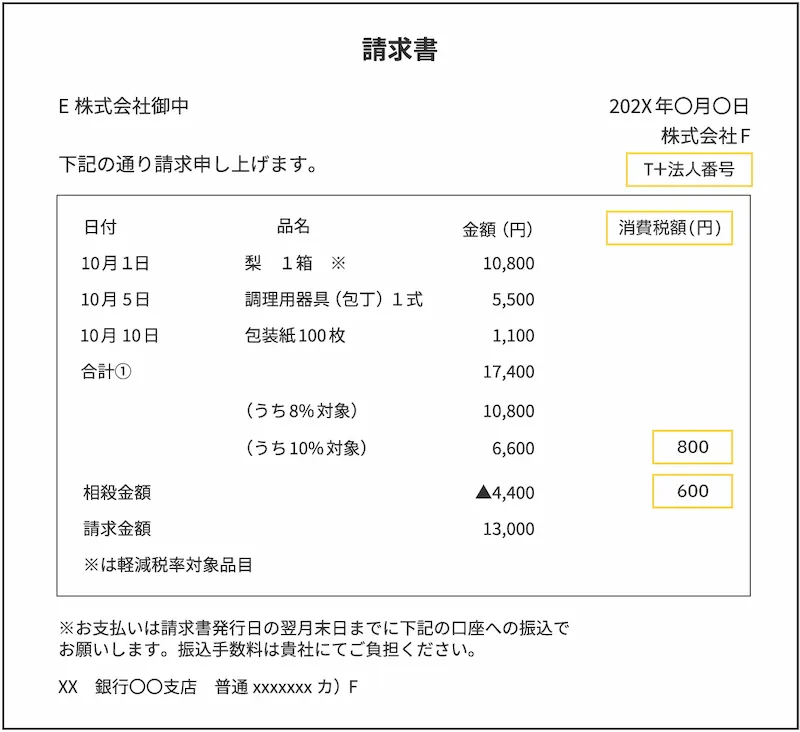

相殺処理する場合の請求書の例を紹介します。インボイス制度の開始前後で、記載する項目が異なるので注意が必要です(適格請求書で新たに記載が必要となる箇所を緑で示しています)。

【インボイス制度開始前(区分記載請求書)】

【インボイス制度開始後(適格請求書)】

インボイス制度開始後は、新しいルール(登録番号の記載、適用税率の記載が必要、税率ごとに区分した消費税額等の記載が必要)に対応した適格請求書を発行する必要があるのでご留意ください。

なお、相殺を行う場合は、お互いの帳簿に、いつどのような取引で相殺処理を行ったのか、途中経過がしっかりわかるように記録を残しておくことをおすすめします。書類を2枚に分け、請求書の請求金額には相殺前の金額を記載し、別紙に相殺金額と実際の支払金額を記入する方法もあります。どちらの方法で請求書を作成するかに関しては、請求書を作成する前に支払いの条件や期日などに関して契約書を確認し直し、請求書の書式は取引先の書式に合わせると安心です。直接相手側に聞いてみるのも良いでしょう。

以下記事では、ExcelやWordなどの表計算ソフトを用いた請求書の作り方から、システムを活用した請求書の作成方法を解説しています。

関連記事:「パソコンを使った請求書の作り方は?テンプレートや発行時の注意点」

相殺領収書とは

相殺領収書とは、相殺処理を行ったことを証明する書類です。発行する義務はありません。しかし、発行しておけば、お互いが相殺に合意済みであることの証拠となり、相殺を確実に行うためにも役立ちます。相殺金額やお互いの債権(債務)を明確にし、二重払いや二重請求などのトラブルを防ぎやすくなります。また、取引ごとに、請求書とは別に領収書も発行しておくと、いつ相殺処理を行ったのかなどを後から確認するのにも便利です。相殺処理は後から確認するのが難しく、取引内容が明確になっていないと、税務調査などで余計な手間がかかる場合があります。そのため、実際の入出金がなくても、第三者が確認しても理解できるような形で、証拠を残しておきましょう。ただし、領収書は原則として印紙税の課税対象であるため、収入印紙の貼付が必要となります。

領収書は印紙税法の課税文書に該当

一般的に、領収書は印紙税法の課税文書に該当します。国税庁のサイトで示されているように、領収書に記載された金額が5万円以上100万円以下の場合は200円、100万円を超え200万円以下の場合は400円の収入印紙を貼付する必要があります。しかし、実際に金銭のやり取りが発生していない相殺領収書は、「金銭の受取書」とはみなされず、収入印紙は必要ありません。ただし、「上記金額相殺しました」や「売掛金と相殺し領収しました」などと記入し、必ず相殺を明示しましょう。また、一部だけ相殺した場合など、実際に金銭の移動があった場合は、相殺金額を除いた支払額で収入印紙の金額が変わります。その際も、「うち買掛金と相殺〇円」や「相殺金額〇円を含む」など、しっかり相殺を明記しましょう。日付は、後から確認しやすいように、両社で同じ日付を記入します。実際に金銭のやり取りがあった場合は、金銭の授受が行われた日を記入してください。

参考:国税庁「収入税額の一覧表」

相殺領収書の書き方

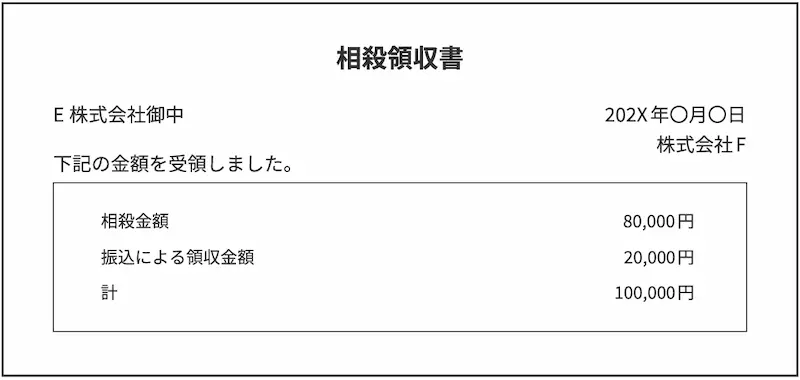

両社間の債権(債務)が同額で、相殺処理のみの場合は、双方が同じ金額を記載します(相殺処理のみの場合は、債権債務を同額減らす仕訳を切ります)。両社間の債権(債務)額が異なり、一部だけを相殺した場合は、内訳として相殺分を記載して領収書を1枚にまとめると良いでしょう。例えば、自社の債務が8万円で相手の債務が10万円の場合は、領収金額として10万円を記入します。そして、内訳として「お振込金額2万円、買掛金と相殺分8万円」と記載します。または、相殺金額と領収金額の2枚に分けて領収書を作成することも可能です。その際、相殺金額のみを記載した領収書は、お互いに同額を記載したものを交換してください。例えば、相殺領収書には、領収金額として8万円と記載し、「上記金額相殺しました」と但し書きをします。そして、もう1枚の領収書に、領収金額として2万円と記入すると良いでしょう。

相殺領収書の記載例を下記に示しますので参考にしてください。この場合、印紙税額は20,000円で判定するため、この相殺領収書に収入印紙を貼付する必要はありません。

なお、「相殺の事実」と「領収の事実」のみを証する目的で作成される領収書については、インボイス制度開始によるルール変更の影響を受けません。

会社によっては、業務効率上領収書を発行したがらない場合もありますが、相殺処理をした両社間のうちどちらかが相殺領収書を発行するなら、お互いに交換することが大切です。こちらだけが領収書を発行し、相手からは領収書をもらえなかった場合、自社側の債務が消滅したことを証明できる証拠がありません。そうすると、自社側にだけ債務が残り、支払いを請求されてしまう場合もあるでしょう。相殺処理をする場合は、請求書や領収書の書き方などに関しても、前もって相手側と確認しておくことが大切です。

なお、領収書の但し書きについては、以下の記事で詳しく解説しています。

関連記事:「領収書の但し書きについて」

的確な請求書を作成して相殺処理をスムーズに行おう

相殺処理は、両社間で受発注が発生している場合に行える、手間や収入印紙代も節約できる便利な仕組みです。わかりやすい請求書を作成し、後で金銭の流れをしっかり追えるように、相殺処理の証拠となる相殺領収書をお互いに交換しておきましょう。取引の都度、取引の明細や証拠となるものを残しておくことで、相手企業とのトラブルを防ぐことが可能ですし、自社の経理処理もわかりやすくスムーズに行えるようになるはずです。

そして、このような相殺領収書の発行や、相殺額の管理には、電子帳票発行システムを利用すると便利です。電子帳票発行システムを利用して請求書や領収書を電子化しておくと過去のデータが探しやすいため、相殺処理をより効率的に進めることが可能となります。「相殺処理に苦手意識がある」「もっと相殺処理を効率的に行いたい」というお悩みをお持ちの方は、電子帳票発行システム「楽楽明細」を使ってみてはいかがでしょうか。

「楽楽明細」

請求書の印刷・封入・発送の作業をゼロに!

面倒な請求書発行の手間を削減します。

オススメの人気記事

- 監修者税理士

- 川口 拓哉

税理士(名古屋税理士会)。2017年の税理士試験で官報合格。

法人及び個人の確定申告書作成、協会における相談対応、Webメディアでの記事執筆や監修などの経験を有する。川口拓哉税理士事務所代表。

川口拓哉税理士事務所

注目記事

96%削減できます。※

※ 月の発行件数500件の場合の月間の導入効果(ラクス調べ)

「楽楽クラウド」サービスのご紹介

「楽楽クラウド」サービスのご紹介です。

企業のあらゆるお悩みを解決できるシステム・サービスをご用意しています。

おかげ様でラクスグループのサービスは、のべ95,000社以上のご契約をいただいています(※2025年3月末現在)。「楽楽明細」は、株式会社ラクスの登録商標です。

本WEBサイト内において、アクセス状況などの統計情報を取得する目的、広告効果測定の目的で、当社もしくは第三者によるクッキーを使用することがあります。なお、お客様が個人情報を入力しない限り、お客様ご自身を識別することはできず、匿名性は維持されます。また、お客様がクッキーの活用を望まれない場合は、ご使用のWEBブラウザでクッキーの受け入れを拒否する設定をすることが可能です。